轻舟财经北京8月25日电(王柘)上周(2025年8月18日至8月22日)权益市场单边走强,沪指站稳3700点后于周五又站上3800点,债市情绪承受较大压力,10年期国债活跃券收益率上沿连续三日触碰1.79%,收益率抬高4BP。资金面在周初逢税期偏紧,后半周有所转松,央行全周维持逆回购净投放操作,并于周五公告将于26日开展6000亿元MLF操作。连续六个月的MLF加量续做,显示了央行呵护流动性、稳定市场预期的态度。

行情回顾

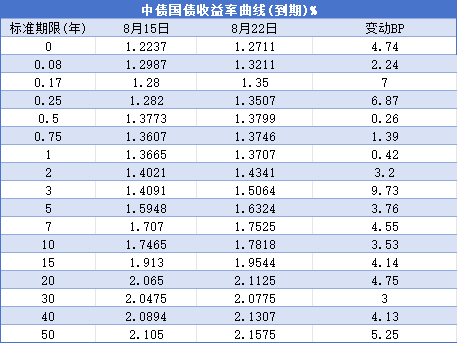

2025年8月22日,中债国债到期收益率1年期、2年期、3年期、5年期、7年期、10年期、30年期、50年期较2025年8月15日分别变动0.42BP、3.2BP、9.73BP、3.76BP、4.55BP、3.53BP、3BP、5.25BP。

具体来看,周一,权益市场表现强势,沪指站稳3700点,在税期资金面趋紧压力叠加下,债市大幅受挫,10年期国债活跃券250011收益率上涨2.5BP至1.77%,盘中高点触及1.789%,最大涨幅4.4BP。周二,权益市场缩量震荡,债市收益率在前一日大涨后略有回暖,250011收益率回落0.4BP至1.766%。周三,权益市场午后结束震荡再度走强,债市收益率随之上行,250011收益率上涨1.4BP至1.78%,盘中高点报1.79%。周四,权益市场高位窄幅震荡,资金面转宽助债市收益率下行,250011收益率走低1.9BP至1.761%。周五,权益全天强势单边上行,沪指站上3800点,债市再受冲击,250011收益率上行2.4BP至1.785%,高点连续三日触碰1.79%,全周累计上涨4BP。

国债期货破位下跌,30年期主力合约全周下跌1.43%,创5个月新低;10年期主力合约下跌0.61%,5年期主力合约下跌0.29%,2年期主力合约下跌0.03%。

中证转债指数跟随股指加速上行,周线实现三连涨,周涨幅报2.83%,收盘报488.72。

一级市场

上周利率债合计发行136只、9258.40亿元,净融资额5858.60亿元。其中,国债发行4只、3926.90亿元,政策性银行债发行22只、1640亿元,地方债发行110只、3691.50亿元。

据已披露公告,本周(2025年8月25日至8月29日)利率债计划发行85只、3825.97亿元,其中,国债暂无公告发行,政策性银行债计划发行4只、310亿元,地方债计划发行81只、3515.97亿元。

海外债市

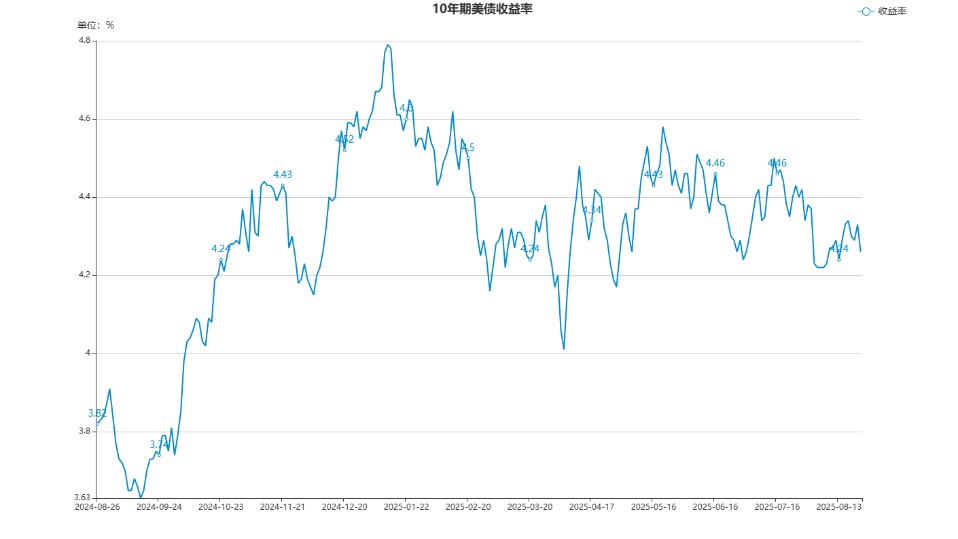

美国国债收益率上周跟随降息预期变化呈M型波动,在美联储主席鲍威尔于周五发出鸽派信号后大幅走低。10年期美债收益率当天下跌逾7BP至4.25%,全周累计下跌6BP。2年期美债收益率周五下跌逾9BP至3.69%,全周累计下跌5BP。其余期限美债收益率周跌幅报4BP-7BP不等。

鲍威尔8月22日在怀俄明州杰克逊霍尔举行的年度经济研讨会上发表讲话,暗示尽管当前存在通胀上行风险,但美联储仍可能在未来数月降息。

鲍威尔表示,短期内美国通胀风险偏向上行,而美国就业下行风险正在上升,这是一个充满挑战的局面。在政策仍处于紧缩区间的背景下,基于经济前景和风险平衡的变化,美联储货币政策立场可能需要调整。

但他同时强调,货币政策没有预设路径,联邦公开市场委员会成员将完全基于对数据的评估,以及这些数据对经济前景和风险平衡的影响来做出决策。

鲍威尔指出关税已推高部分商品价格,7月核心PCE物价同比上涨2.9%。他强调,关税效应可能是一次性冲击,但若通胀预期被推升,风险不可忽视。美联储利率水平已较去年更接近“中性”,未来将谨慎评估风险,确保不会让一次性物价上涨演变成长期通胀问题。

美联储还于22日发布了修订后的《长期目标与货币政策战略声明》。修订要点包括取消“平均通胀目标制”,回归灵活通胀目标等。

鲍威尔讲话后,市场对美联储降息的预期再度回升,CME“美联储观察”显示,美联储9月降息的概率超过90%,本周早些时候,这一概率一度下降至75%。

公开市场

上周央行公开市场共开展20770亿元7天期逆回购操作,周一至周五操作量分别为2665亿元、5803亿元、6160亿元、2530亿元、3612亿元。当周有7118亿元逆回购到期,公开市场合计实现净投放13652亿元。

中国人民银行8月22日公告,为保持银行体系流动性充裕,8月25日中国人民银行将以固定数量、利率招标、多重价位中标方式开展6000亿元中期借贷便利(MLF)操作,期限为1年期。8月有3000亿元MLF到期,当月MLF净投放3000亿元,为连续第六个月加量续做。

中国人民银行授权全国银行间同业拆借中心公布,2025年8月20日贷款市场报价利率(LPR)为:1年期LPR为3.0%,5年期以上LPR为3.5%,均与上期持平,连续三个月维持不变。

本周央行公开市场共有20770亿元7天期逆回购到期,周一至周五分别到期2665亿元、5803亿元、6160亿元、2530亿元、3612亿元。8月26日有3000亿元MLF到期。

要闻回顾

•财政部8月19日公布,1—7月,全国一般公共预算收入135839亿元,同比增长0.1%。全国一般公共预算支出160737亿元,同比增长3.4%。

•为深入贯彻落实党中央、国务院决策部署,规范政府和社会资本合作(PPP)存量项目建设和运营,提升项目运行质量效益,持续提高公共服务供给水平,推动经济社会平稳健康发展,财政部提出《关于规范政府和社会资本合作存量项目建设和运营的指导意见》,国务院办公厅转发。《指导意见》提出,保障在建项目顺利建设,分类分级推进实施,2024年底前未开工的项目原则上不再采取PPP存量项目模式实施。推动已运营项目平稳运行,鼓励支持社会资本方、金融机构、政府方平等沟通、互惠让利,科学优化PPP存量项目实施内容、合作期限、融资利率、收益指标等要素,共同降低项目运营成本,提高公共服务供给效率,实现持续稳健运营。对符合条件的在建项目,地方政府可统筹运用一般债券、专项债券等资金,用于PPP存量项目建设成本中的政府支出。对已运营项目,地方政府要将运营补贴等政府支出责任纳入预算管理,合理确定保障序列,严格执行支出计划,不得挪用本应用于PPP存量项目支出的预算资金或擅自改变资金用途,可安排使用相关地方政府专项债券资金,有序处理社会资本方垫付建设成本问题,推动PPP存量项目持续稳健运营。

•中国人民银行公告,2025年8月25日(周一)中国人民银行将通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,招标发行2025年第五期和第六期中央银行票据。第五期中央银行票据期限3个月(91天),为固定利率附息债券,到期还本付息,发行量为人民币300亿元,起息日为2025年8月27日,到期日为2025年11月26日,到期日遇节假日顺延。第六期中央银行票据期限1年,为固定利率附息债券,每半年付息一次,发行量为人民币150亿元,起息日为2025年8月27日,到期日为2026年8月27日,到期日遇节假日顺延。

•国家外汇管理局网站8月21日发布通知,决定在上海、北京、天津、河北、江苏、浙江、安徽、福建、山东、湖北、广东、四川、宁波、厦门、青岛、深圳等16省市开展绿色外债业务试点,鼓励非金融企业将跨境融资资金用于绿色或低碳转型项目。试点政策主要针对境内非金融企业从非居民融入本、外币资金且专项用于支持符合中国人民银行等部门相关规定条件的绿色或低碳转型项目,允许这类项目更少占用企业全口径跨境融资风险加权余额,从而扩大投资绿色发展或低碳转型项目企业的跨境融资规模上限,同时相关外债登记由银行直接办理,提升绿色外债业务办理便利化水平,有利于吸引全球金融资源向我国绿色低碳发展等领域有序聚集。

机构观点

申万宏源:债市交易仍显拥挤、配置盘进场力度还不明显、以及股市分流债市资金等情况还需要继续重点关注的背景下,债市面临的压力或仍然不小,继续维持谨慎判断。未来一段时间债市运行或继续呈现多空不对称,对利多钝化,对利空敏感,估值上看,10年国债收益率或在1.8%-1.85%范围触顶。当下信用债的压力可能大于长久期利率债。

天风证券:波动中枢已有所提升,后续若继续向上调整,预计配置盘的买入力量和央行流动性投放将继续对债市的调整幅度形成一定保护,压制利率向上空间;而若利率开始触顶下行,今年以来配置力量的相对“缺位”或也对利率的下行空间形成一定约束,交易盘向下博弈空间有限。波动行情中,把握具有相对价值的品种。以10年期限为例,可以关注国开品种,但价值的进一步体现需要等待债市情绪和流动性状态的企稳。

国金证券:利率体系内部和跨资产比价角度观察,债券比价已出现一定程度修复,尤其是在年内视角下多项比价指标回到年内高点,跨年视角下不少指标在向中位回归。但由于市场情绪继续回落,仍未触及一季度末位置;技术形态保持偏空信号,短期债市调整或还存在惯性,买入机会还需耐心等待市场情绪充分释放。